Rechnung schreiben ⇒ verständlich erklärt

Egal ob Großunternehmen, Gesellschaft (z. B. GmbH & FlexKapG), Einzelunternehmen oder Start-up – bei der Rechnungslegung müssen bestimmte Formvorschriften und gesetzliche Vorgaben eingehalten werden. Den Großteil der Rechnungslegung kann man aber mit dem richtigen Rechnungsprogramm automatisieren und dabei auch noch Zeit sparen.

Zum Inhalt dieses Artikels

Rechnung schreiben – auf einen Blick

| Definition | Wenn Sie ein Produkt verkaufen oder eine Dienstleistung erbringen, sind Sie durch die Bestimmungen zur Umsatzbesteuerung in der Regel dazu verpflichtet, eine Rechnung zu stellen. |

| Formvorschriften | Wichtig beim Schreiben und Ausstellen von Rechnungen ist, dass bestimmte Formvorschriften eingehalten werden, da sonst die Rechnung im schlimmsten Fall nicht rechtsgültig ist. |

| Bestimmungen & Pflichtangaben | Eine ordnungsgemäße und rechtsgültige Rechnung muss, um auch vom Finanzamt anerkannt zu werden, gem. § 11 Abs. 1 UStG verpflichtende Angaben enthalten, wobei diese je nach Höhe des Rechnungsbetrags variieren. Zu unterscheiden ist zwischen Kleinbetragsrechnungen bis 400 Euro, Rechnungen bis 10.000 Euro und Rechnungen mit einer Rechnungssumme, die 10.000 Euro übersteigt. |

| Regelung für Kleinunternehmer | Wenn Kleinunternehmer eine Rechnung schreiben, dürfen sie auf der Rechnung keine Umsatzsteuer (USt) ausweisen und in Rechnung stellen, müssen aber den Hinweis auf die Umsatzsteuerbefreiung auf der Rechnung angeben. Diese besondere Vorschrift basiert auf der Kleinunternehmerregelung gem. § 6 Abs. 1 Z 27 UStG. |

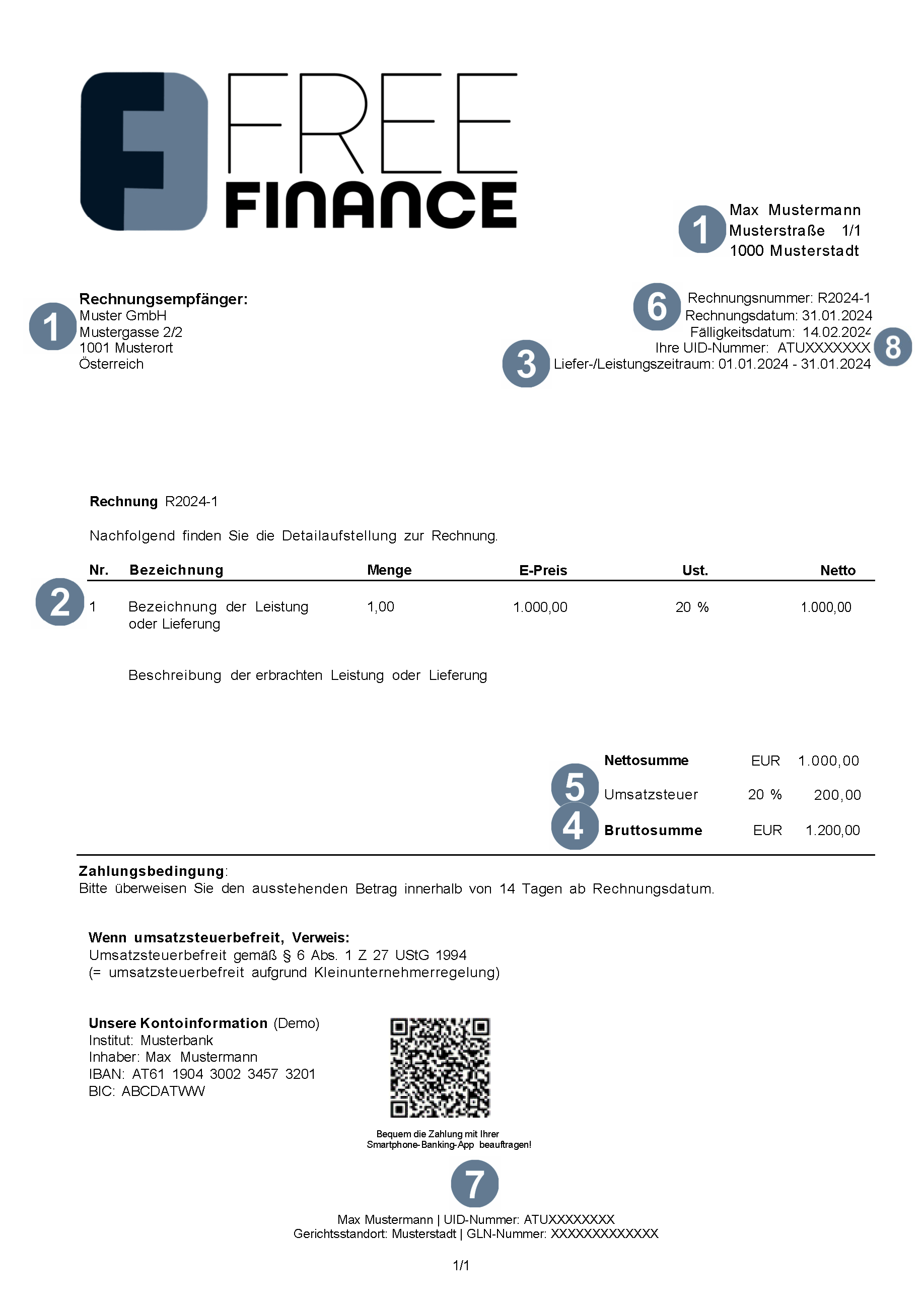

| Muster & Rechnungsvorlagen | Damit Sie auch gegenüber Ihren Kunden einen professionellen Eindruck hinterlassen, haben wir eine Rechnungsvorlage (mit Umsatzsteuer) und eine Vorlage für die Kleinunternehmerrechnung (ohne Umsatzsteuer) für Sie erstellt, die Sie gerne nach Ihren Bedürfnissen anpassen können. Die Vorlagen sind ganz ohne Anmeldung im praktischen Word-Format zum Download verfügbar. |

Wer muss eine Rechnung stellen?

Jedes Unternehmen und jeder Selbstständige, das und der eine Lieferung oder Dienstleistung erbringt, ist gesetzlich dazu verpflichtet, eine Rechnung auszustellen.

Diese Verpflichtung ergibt sich aus den umsatzsteuerlichen Regelungen, die in Österreich gelten. Nach dem Erbringen der Leistung oder Lieferung hat das Unternehmen eine Frist von sechs Monaten, um die entsprechende Rechnung zu erstellen und dem Kunden zu übermitteln.

Es ist nahezu universell anwendbar, dass beim Verkauf von Waren oder der Erbringung von Dienstleistungen eine Rechnung erforderlich ist.

- Das Schreiben von Rechnungen ist somit ein standardmäßiger Teil des Geschäftsverkehrs, der nicht nur der formalen Dokumentation dient, sondern auch sicherstellt, dass alle steuerlichen und rechtlichen Anforderungen erfüllt werden.

Indem diesen Anforderungen nachgekommen wird, lassen sich mögliche rechtliche Komplikationen vermeiden und es wird eine klare finanzielle Dokumentation für beide Geschäftsparteien sichergestellt.

In aller Regel können Sie also davon ausgehen, dass Sie eine Rechnung schreiben müssen.

Was muss auf der Rechnung stehen?

Die Gestaltung von Rechnungen ist in Österreich durch § 11 Umsatzsteuergesetz (UStG) genau geregelt. Je nach Höhe des Rechnungsbetrages sind unterschiedliche Angaben notwendig. Jede Rechnung muss die verpflichtenden Basisinformationen enthalten.

Allgemeine Pflichtangaben bei der Rechnungsstellung:

-

Name und Anschrift des liefernden oder leistenden Unternehmers sowie jene des Leistungsempfängers.

-

Menge und Art der Leistung oder Lieferung, um die Handelsüblichkeit und Spezifikationen klarzustellen.

-

Tag/Zeitraum der Leistung oder Lieferung, um den Leistungszeitpunkt zu dokumentieren.

-

Entgelt für die Leistung oder Lieferung und anzuwendender Steuersatz oder Hinweis auf Steuerbefreiung.

-

Summe der Steuer, aufgeschlüsselt nach Steuersätzen, falls unterschiedliche Sätze Anwendung finden.

-

Rechnungsdatum und fortlaufende Rechnungsnummer, die die Einzigartigkeit jeder Rechnung sicherstellt.

-

Umsatzsteuer-Identifikationsnummer (UID) des Unternehmens, die für die Steuertransparenz erforderlich ist.

-

UID-Nummer des Leistungsempfängers, notwendig auf Rechnungen mit einem Gesamtbetrag über 10.000 EUR inkl. USt oder wenn die Steuerschuld auf den Leistungsempfänger übergeht.

Die Pflichtangaben einer Rechnung in Österreich richten sich nach der Höhe des Rechnungsbetrags. Dabei wird in drei Stufen unterschieden:

Kleinbetragsrechnung: Rechnung bis 400 Euro

Für Kleinbetragsrechnungen bis zu einem Gesamtbetrag von 400 Euro inklusive Umsatzsteuer gelten vereinfachte Vorschriften: bei dieser Art von Rechnung sind gemäß § 11 Abs. 6 UStG vereinfachte Angaben und Anforderungen ausreichend. Diese Anforderungen sollen die Rechnungsstellung vereinfachen und umfassen:

-

Name und Anschrift des Unternehmers: Dies sichert die Identifizierbarkeit des Rechnungsausstellers.

-

Menge und Bezeichnung der Gegenstände bzw. Art und Umfang der Leistung: Dies gewährleistet eine klare Beschreibung dessen, was geliefert oder geleistet wurde.

-

Tag/Zeitraum der Lieferung/Leistung: Konkretisiert den Leistungszeitpunkt.

-

Entgelt und Steuerbetrag in einer Summe: Die Angabe als Gesamtbetrag vereinfacht die Übersichtlichkeit.

-

Steuersatz: Notwendig für die steuerrechtliche Bewertung der Transaktion.

-

Ausstellungsdatum: Dokumentiert den Zeitpunkt der Rechnungsausstellung.

Alles Weitere zur Kleinbetragsrechnung, ein Rechnungsmuster sowie eine kostenlose Vorlage im praktischen Word-Format zum Download, finden Sie hier:

Ausnahme: Innergemeinschaftliche Lieferung oder Leistung

Für innergemeinschaftliche Lieferungen und sonstige Leistungen im übrigen Gemeinschaftsgebiet gelten diese vereinfachten Bestimmungen nicht:

- Hier müssen Rechnungen zusätzlich einen Hinweis auf die Steuerbefreiung sowie die UID-Nummer des Unternehmers und des Abnehmers enthalten, um den Vorschriften für grenzüberschreitende Geschäfte gerecht zu werden.

Rechnungen bis 10.000 Euro:

Rechnungen, die einen Gesamtbetrag bis zu 10.000 Euro inklusive Umsatzsteuer aufweisen, müssen die allgemeinen gesetzlichen Pflichtangaben – wie am Muster siehe oben – gemäß § 11 Abs. 3 UStG enthalten, um rechtsgültig zu sein und von den Finanzbehörden anerkannt zu werden.

Die Einhaltung dieser Anforderungen und die Korrektheit der folgenden Angaben sind entscheidend für die ordnungsgemäße Buchhaltung und Umsatzsteuerabwicklung.

Allgemeine gesetzliche Pflichtangaben für Rechnungen:

-

Name und Anschrift des liefernden oder leistenden Unternehmers sowie des Leistungsempfängers, um beide Parteien klar zu identifizieren.

-

Menge und Art der Leistung oder Lieferung, um den Umfang der Transaktion zu dokumentieren.

-

Tag/Zeitraum der Leistung oder Lieferung, was den Zeitpunkt oder Zeitraum der Leistungserbringung dokumentiert.

-

Entgelt für die Leistung oder Lieferung und anzuwendender Steuersatz oder Hinweis auf Steuerbefreiung, was die Grundlage für die Steuerberechnung bildet.

-

Summe der Steuer, die aus dem Transaktionswert resultiert.

-

Rechnungsdatum und Rechnungsnummer, die eine eindeutige Zuordnung der Rechnung ermöglichen.

-

Umsatzsteuer-Identifikationsnummer (UID) des leistenden Unternehmens, welches die steuerliche Registrierung des Unternehmens anzeigt.

-

Für Rechnungen mit einem Gesamtbetrag über 10.000 EUR inkl. USt. und weiters bei denen die Steuerschuld auf den Leistungsempfänger übergeht, ist zusätzlich die UID-Nummer des Leistungsempfängers anzugeben.

Weitere spezifische Anforderungen:

-

Differenzbesteuerung: Bei Anwendung der Differenzbesteuerung, z. B. im Antiquitätenhandel, muss ein entsprechender Hinweis auf der Rechnung vermerkt sein.

-

Währungsangabe: Wird die Rechnung in einer anderen Währung als Euro ausgestellt, muss der Steuerbetrag zusätzlich in Euro angegeben werden, um Konformität mit den Umsatzsteuerregelungen sicherzustellen.

Diese Bestimmungen sind darauf ausgelegt, die Transparenz und Nachvollziehbarkeit im Geschäftsverkehr und die Einhaltung der steuerlichen Pflichten zu gewährleisten.

Rechnungen ab 10.000 Euro:

Rechnungen, die einen Gesamtbetrag von 10.000 Euro inklusive Umsatzsteuer überschreiten, erfordern spezielle Angaben, um den steuerlichen Vorschriften gerecht zu werden. Die Umsatzsteuer-Identifikationsnummer (UID) des Kunden muss unter bestimmten Bedingungen auf der Rechnung angegeben sein:

-

Standort des Unternehmers: Der leistende Unternehmer muss in Österreich seinen Wohnsitz, seinen Sitz, seinen gewöhnlichen Aufenthalt oder eine Betriebsstätte haben.

-

Unternehmerische Leistung: Die Leistung muss speziell für das Unternehmen des Kunden erbracht werden.

Wenn der Kunde keine UID-Nummer hat:

-

Für Kunden, die über keine gültige UID-Nummer verfügen (z. B. Kleinunternehmer) oder diese nicht angeben, genügt der Vermerk „Keine UID angegeben“.

-

Ist die UID-Nummer des Kunden ausländisch, muss diese dennoch auf der Rechnung angeführt werden. Die Prüfung der Richtigkeit der UID-Nummer ist dabei nicht notwendig.

Rechtliche Konsequenzen:

Die akkurate Angabe dieser Details ist essenziell, da Unregelmäßigkeiten oder das Fehlen dieser Angaben den Vorsteuerabzug für den Rechnungsempfänger beeinträchtigen können. Zudem können Fehler auf der Rechnung zu steuerrechtlichen Konsequenzen für den Rechnungssteller führen.

Fehlende Angaben – was passiert?

Das Fehlen notwendiger Angaben auf einer Rechnung kann bei einer steuerlichen Überprüfung gravierende Folgen haben. Wird eine Rechnung vom Finanzamt als fehlerhaft eingestuft, können unter anderem die folgenden Konsequenzen eintreten:

-

Aberkennung des Rechnungsbetrags: In schwerwiegenden Fällen kann das Finanzamt den gesamten Rechnungsbetrag aberkennen, was bedeutet, dass die Rechnung in steuerlicher Hinsicht nicht anerkannt wird.

-

Vorsteuerverlust: Die Möglichkeit, die Vorsteuer aus der Rechnung geltend zu machen, kann verwehrt werden. Dies beeinträchtigt die Liquidität und erhöht die effektiven Kosten der erworbenen Leistungen oder Produkte.

-

Teilweise Anerkennung: Manchmal wird eine fehlerhafte Rechnung nur teilweise vom Finanzamt anerkannt, was zu einer Differenz zwischen ausgewiesenem und anerkanntem Betrag führt.

Solche Vorfälle können zu empfindlichen Nachzahlungen führen, besonders bei höheren Rechnungssummen. Die genauen finanziellen Einbußen hängen von der Höhe des betroffenen Betrags und den spezifischen Umständen ab.

Es ist daher essenziell, dass alle Rechnungen vollständig und korrekt ausgefüllt werden, um steuerrechtliche Probleme zu vermeiden.

Rechnungen von Kleinunternehmern

In Österreich profitieren Unternehmer, deren Umsatz im Geschäftsjahr 35.000 Euro netto nicht überschreitet, von der Kleinunternehmerregelung nach § 6 Abs. 1 Z 27 UStG. Diese Regelung entbindet sie von der Pflicht, Umsatzsteuer auf ihren Rechnungen auszuweisen.

Hinweis auf Kleinunternehmerrechnungen: Auf jeder Rechnung, die ein Kleinunternehmer ausstellt, muss explizit auf die Umsatzsteuerbefreiung hingewiesen werden – auch als Kleinunternehmerhinweis bezeichnet.

Der Vermerk sollte lauten: „Umsatzsteuerbefreit – Kleinunternehmer gemäß § 6 Abs. 1 Z 27 UStG 1994“.

Dies stellt sicher, dass sowohl der Rechnungssteller als auch der Rechnungsempfänger über den steuerlichen Status informiert sind und die Rechnung rechtsgültig ist.

Rechnungslegung Kleinunternehmer: Muster & Vorlage

Weitere detaillierte Informationen zur Rechnungslegung für Kleinunternehmer, einschließlich einer kostenlosen Kleinunternehmer-Rechnungsvorlage im praktischen Word-Format, finden Sie hier:

Rechnungsvorlage

Rechnungsmuster & Rechnungsvorlage zum Download:

Um Ihnen das Schreiben der Rechnung so einfach wie möglich zu machen, können Sie gerne unsere kostenlose Rechnungsvorlage im praktischen Word-Format verwenden. Die Vorlage ist direkt zum Download verfügbar:

Achten Sie stets darauf, dass alle notwendigen Angaben auf der Rechnung gemacht und alle Formvorschriften eingehalten werden!

Tipp: Sie wollen das Layout der Rechnung an das Design Ihres Unternehmens anpassen? Testen Sie noch heute die umfassendste Buchhaltungslösung in Österreich und gestalten Sie wunderschöne Rechnungen.

Von ansprechender Gestaltung der Rechnung bis zur Mahnung und zum Geschäftsbrief, über das Verwalten der Stammdaten bis zur Integration in Ihre Buchhaltung – mit FreeFinance erledigt sich das Erstellen und Ausstellen der Rechnungen beinahe von allein: zeitgemäße Buchhaltungssoftware und umfassendes Rechnungsprogramm als integrierte Cloudanwendung führen zu einer effizienten und komfortablen Lösung. Obendrein sparen Sie Zeit und Nerven, kommen schneller an Ihr Geld.

Selbstverständlich werden die erforderlichen Rechnungsmerkmale an eine Rechnung in Österreich automatisch in FreeFinance generiert – das spart Ihnen wertvolle Zeit und gibt Ihnen das gute Gefühl der Sicherheit!

Rechnungslegung mit FreeFinance

Umfassende Buchhaltungssoftware für Österreich

Von A wie Angebot bis Z wie Zahlungserinnerung:

- Geschäftsdokumente im Handumdrehen erstellen

- Layout anpassen

- Stammdaten und Automatisierung

- Mit PSD2 und automatisierter Belegerkennung

- Kosten- und zeitsparend, effizient Buchhalten

5 Tipps aus der Praxis

Rechnungen zu schreiben ist mehr als nur eine bürokratische Pflicht. Mit gezieltem Einsatz können Sie Ihre Rechnungslegung effizient gestalten und zusätzlichen Nutzen daraus ziehen:

| Rechnungsdesign: Achten Sie auf ein professionelles Rechnungsdesign. Eine ästhetisch ansprechende und gut strukturierte Rechnung verstärkt den professionellen Eindruck Ihres Unternehmens. |

| Rechnungsmerkmale: Stellen Sie sicher, dass Ihre Rechnungen alle erforderlichen Merkmale aufweisen. Eine vollständige und korrekte Rechnung beschleunigt die Zahlungsabwicklung und sichert Ihren Cashflow. |

| E-Mail-Rechnung: Versenden Sie Ihre Rechnungen per E-Mail. Dies reduziert den Papierverbrauch und schont die Umwelt, während es gleichzeitig Ihre Rechnungsprozesse beschleunigt und vereinfacht. |

| Kundenbindung: Nutzen Sie Ihre Rechnungen als Werkzeug zur Kundenbindung. Durch das Anbieten von Skonti oder speziellen Rabatten bei Folgekäufen motivieren Sie Kunden zu weiteren Käufen. Machen Sie auf solche Angebote direkt auf der Rechnung aufmerksam. |

| Automatisierung: Automatisieren Sie Ihre Rechnungsstellung so weit wie möglich. Dies spart nicht nur Zeit, die Sie in andere Geschäftsbereiche investieren können, sondern reduziert auch Fehlerquellen und steigert die Effizienz im Rechnungswesen. |

Fragen und Antworten

Kann ich als Privatperson ohne Gewerbe eine Rechnung schreiben?

Ja, Sie dürfen eine(n) Quittung/Kaufbeleg ausstellen - wir empfehlen folgende Inhalte:

- Name und Adresse des Verkäufers

- Name und Adresse des Käufers

- Datum des Verkaufs bzw. der Rechnung

- Gegenstand des Verkaufs, eventuell nähere Beschreibung, wie Alter, Zustand, Menge etc.

- Gesamter Verkaufspreis (ohne Steuer, da von Privatperson)

- Optional: Zusatz der Lieferung bzw. Bezahlung, z.B. "Bezahlt am", "Computer übergeben am"

- Optional: Unterschrift beider Parteien

Wie lange kann man rückwirkend eine Rechnung schreiben?

Im B2B-Bereich muss eine Rechnung innerhalb von 6 Monaten nach erbrachter Leistungen oder Lieferungen ausgestellt werden. Dasselbe gilt auch bei Dienstleistungen oder Lieferungen in Verbindung mit einem Grundstück an private Personen.

Auch wenn Sie eine Rechnung für eine grenzüberschreitende Lieferung oder Leistung ausstellen, müssen Sie eine Rechnung innerhalb von 6 Monaten stellen.

Bei Rechnungen besteht eine Verjährungsfrist von 3 Jahren.

Quelle: oesterreich.gv.at

Wie schreibe ich eine Rechnung für ein Kleingewerbe?

Sie erstellen die Rechnung in Ihrem Layout mit folgenden Inhalten:

- Name und Adresse des Verkäufers

- Name und Adresse des Käufers

- Datum des Verkaufs bzw. der Rechnung

- Gegenstand des Verkaufs, eventuell nähere Beschreibung wie Alter, Zustand, Menge etc.

- Gesamter Verkaufspreis mit Hinweis 0 % Umsatzsteuer gemäß Kleinunternehmer-Regelung, siehe Kleinunternehmer-Hinweis

- Optional: Zusatz der Lieferung bzw. Bezahlung, z.B. Bezahlt am, Übergeben am

- Optional: Unterschrift beider Parteien

Mehr zur Kleinunternehmerregelung finden Sie hier!

Wie kann eine Rechnung aussehen?

Bitte beachten Sie die in diesem Artikel erwähnten Anforderungen an den Rechnungsinhalt und das Layout betreffend – so stehen Ihnen mit FreeFinance fast alle Möglichkeiten offen.

Wo finde ich eine Rechnungsvorlage?

Eine Musterrechnung zur Orientierung mit den ausgewiesenen Pflichtangaben und Formvorschriften an die Rechnungslegung in Österreich finden Sie hier auf dieser Seite!

Außerdem können Sie die Rechnungsvorlage in Form eines Word-Dokuments hier direkt downloaden.

Achten Sie stets darauf, dass alle notwendigen Angaben in der Rechnung – beispielsweise Hinweis auf Umsatzsteuerbefreiung – gemacht und alle Formvorschriften – beispielsweise Angabe der UID-Nummer bei Verrechnung mit Umsatzsteuer – eingehalten werden!

Andernfalls kann es sein, dass die gesamte Rechnung oder Teilbeträge vom Finanzamt nicht anerkannt werden.

Was passiert, wenn eine Rechnung nicht alle vorgeschriebenen Angaben enthält?

Im schlimmsten Fall wird bei einer Überprüfung der Rechnungsbetrag aberkannt, es kann die Vorsteuer nicht geltend gemacht werden oder die Rechnung wird nur zu Teilen anerkannt.

Das kann empfindliche Nachzahlungen mit sich bringen, gerade wenn es um größere Beträge geht!

Quellen

-

Gesamte Rechtsvorschrift für Umsatzsteuergesetz 1994 (UStG):

Tagesaktuelle Fassung im RIS -

Gesamte Rechtsvorschrift für Unternehmensgesetzbuch (UGB):

Tagesaktuelle Fassung im RIS -

Gesamte Rechtsvorschrift für Bundesabgabenordnung (BAO):

Tagesaktuelle Fassung im RIS